Введение в фундаментальный анализ, часть 4 - доходный подход

Если рыночный подход определяет относительную недооцененность или переоцененность стоимости акции, то доходный подход позволяет рассчитать справедливую или обоснованную стоимость акции. Используя рассчитанную справедливую стоимость акции и ее текущую курсовую стоимость, можно вычислить абсолютное значение недооцененности или переоцененности данной акции.

Доходный подход является наиболее популярным подходом в оценке стоимости акций. Одним из наиболее используемых методов в доходном подходе является метод дисконтирования денежных потоков (DCF). Расчет «справедливой» цены акции с использованием метода дисконтируемых денежных потоков (далее – DCF) применяют такие российские финансовые организации, как «Атон», «Брансвик», «Никойл», «Объединенная финансовая группа», «Ренессанс Капитал», «Тройка Диалог», «Финам» и др.

Чтобы разобраться в методе DCF я потратил полгода и сейчас готов поделится своими знаниями с вами.

Метод DCF представляет собой расчет денежного потока компании от будущей производственно-хозяйственной деятельности. Деятельность компании обычно прогнозируется на 10–12 лет вперед. Расчеты проводят для каждого прогнозируемого года, на периоде от 10 и более лет. Метод позволяет определить свободные денежные потоки, доступные для акционеров компании, что дает возможность рассчитать справедливую цену акции.

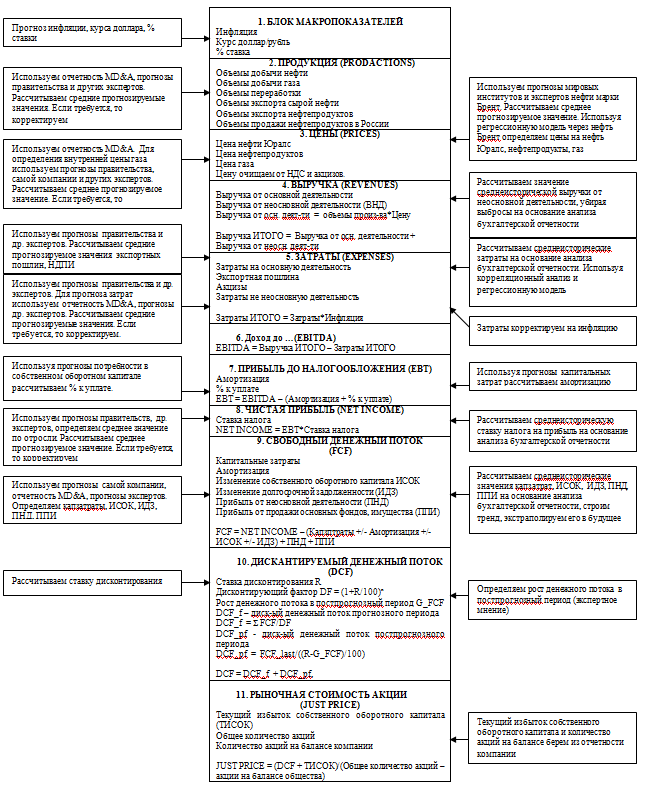

На рисунке 7 приведена общая схема-алгоритм построения модели DCF для нефтяных компаний.

Разберем эту схему-алгоритм более подробно.

Первый блок – «Макропоказатели».

Для модели DCF требуется прогнозировать инфляцию, курс доллар/рубль, процентную ставку. Для прогнозирования процентных ставок используются: модель паритета денежных ставок (МПДС), модель паритета покупательной способности (МППС) и кредитно-депозитная модель (КДМ). Для прогнозирования курса доллара применяется модель паритета денежных ставок (МПДС), а также прогнозы Правительства Российской Федерации и других экспертов.

Второй блок – «Продукция».

Прогнозируем объемы добычи нефти и газа, ее переработку, а также объемы экспорта и продажи на внутреннем рынке нефти и нефтепродуктов. Для этого используем данные из документов «Анализ финансовой деятельности менеджерами компании» (MD&A), выпускаемых компанией, а также мнения других экспертов, в качестве которых могут выступать российские и мировые финансовые структуры. Рассчитываем средние прогнозируемые значения объемов выпуска продукции за каждый прогнозируемый год.

Третий блок – «Цены».

Здесь осуществляется прогноз цен на всю выпускаемую компанией продукцию: сырую нефть, газ, нефтепродукты. Для этого используем прогнозы цены нефти марки «Брент», которые публикуются мировыми финансовыми институтами и экспертами (Morgan Stanly, ОПЕК, Мировой институт нефти и др.). Для прогноза внешних и внутренних цен на нефть и нефтепродукты используются прогнозы Правительства Российской Федерации и других экспертов. Используя эти данные и добавив свое экспертное мнение, рассчитываем средние прогнозируемые значения цены нефти марки «Брент». Затем, применив корреляционный анализ и используя регрессионную модель, через прогнозируемую цену нефти «Брент» определяем прогнозируемую цену российской нефти марки «Юралс», а также цену нефтепродуктов и газа на каждый прогнозируемый год.

Четвертый блок – «Выручка».

Определяем выручку компании путем перемножения блоков «Продукция» и «Цены». Например, объем экспортируемой нефти умножается на цену нефти марки «Юралс», объемы продажи нефтепродуктов на внутреннем рынке умножаются на цену нефтепродуктов на внутреннем рынке и т. д. Выручка от неосновной деятельности определяется, как среднеисторическое значение на основе анализа бухгалтерской отчетности за 5–6 лет. Сложив все полученные статьи доходов, получим итоговую выручку компании за год. И так для каждого прогнозируемого года.

Пятый блок – «Затраты».

Делаем прогноз по каждой затратной статье (затраты на добычу, переработку, транспортировку, управление и пр.) Данные для прогноза берем из анализа финансовой отчетности в виде среднеисторических значений, а также используем прогнозы самой компании, прогнозы Правительства Российской Федерации и других экспертов. На их основании рассчитываем средние прогнозируемые значения экспортных пошлин, налога на добычу полезных ископаемых (НДПИ) и акцизов. Затраты корректируем на инфляцию. После этого перемножаем показатели из блока «Продукция» на их «Затраты», с учетом экспортных пошли, НДПИ и акцизов. Например, объемы добычи нефти умножаем на затраты добычи одного барреля нефти, объемы переработки умножаем на затраты переработки одного барреля нефти и так далее. Сумма всех затратных статей даст итоговое значение затрат за год. И так для каждого прогнозируемого года.

Шестой блок – «Доход до…».

Вычисляем доход до амортизации за каждый прогнозируемый год, процентов и налогов, который рассчитывается как разница между блоками «Выручка» и «Затраты». И так для каждого прогнозируемого года.

Седьмой блок – «Прибыль до налогообложения».

Для расчета прибыли до налогообложения за год требуется прогнозировать капитальные затраты, потребность в собственном оборотном капитале. Для этого можно использовать данные и заявления самой компании, а также их среднеисторические значения, полученные при анализе бухгалтерской отчетности. Скорректировав значение «Доход до...» с учетом вышеприведенных статей, получим прибыль до налогообложения (EBT). И так для каждого прогнозируемого года.

Восьмой блок – «Чистая прибыль».

Для получения чистой прибыли за каждый прогнозируемый год требуется сделать прогноз налога на прибыль. Для этой цели используем прогнозы Правительства Российской Федерации и других экспертов, а так же среднеисторическое значение ставки налогообложения, полученной при анализе финансовой отчетности. В итоге, получаем среднее прогнозное значение ставки на прибыль. Очистив значение «Прибыль до налогообложения» от налога на прибыль, получаем чистую прибыль (NET INCOME).

Девятый блок «Свободный денежный поток» (FCF).

Осуществляем прогноз на год капитальных затрат, амортизации, избытка собственного оборотного капитала и изменения долгосрочной задолженности, прибыли от неосновной деятельности, прибыли от продажи основных фондов или имущества, с использованием отчетности MD&A, прогнозов экспертов и их среднеисторических значений. Корректируем чистую прибыль с учетом вышеприведенных статей. В итоге получаем свободный денежный поток (FCF), потенциально доступный для акционеров компании. И так для каждого прогнозируемого года.

Десятый блок – «Дисконтируемый денежный поток» (DCF).

Свободные денежные потоки требуется дисконтировать, т. е. уменьшать на то значение риска, которое соответствует данному бизнесу, данной компании, данной отрасли. Для этого используется ставка дисконтирования.

Существует много методов расчета ставки дисконтирования, например:

R = БС + РА + РКУ + РН, (6)

Где

БС – базовая ставка. Это стоимость долгового финансирования для конкретного эмитента (процентная доходность по рублевым облигациям конкретного эмитента или аналогичного);

РА – риск вложения в акции (экспертное мнение, примерно равен 3,5%);

РКУ – риск корпоративного управления (экспертное мнение);

РН – риск неликвидности (экспертное мнение).

Дисконтируемый денежный поток (DCF), доступный для акционеров компании вычисляется как сумма дисконтируемого денежного потока прогнозного периода (DCF_f) и дисконтируемого денежного потока постпрогнозного периода (DCF_pf).

DCF = DCF_f + DCF_pf, (7)

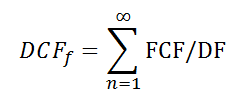

Дисконтируемый денежный поток прогнозного периода (DCF_f) складывается из суммы всех дисконтируемых свободных денежных потоков за каждый год. Формула для расчета следующая:

(8)

Где

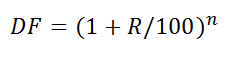

DF – дисконтирующий фактор,

R – ставка дисконтирования;

n – степень, связанная с номером прогнозируемого года (для будущего года – это один, для следующего – два и т. д.).

Дисконтируемый свободный денежный поток постпрогнозного периода (DCF_pf) рассчитывается по формуле:

DCF_pf = FCF_last/((R-G_FCF)/100), (9)

Где

FCF_last – свободный денежный поток за последний прогнозируемый год;

G_FCF – рост денежного потока в постпрогнозный период (экспертное мнение)

Итак, сложив дисконтируемый денежный поток прогнозного периода (DCF_f) и дисконтируемый денежный поток постпрогнозного периода (DCF_pf), получаем общий дисконтируемый денежный поток компании за весь прогнозируемый период.

Одиннадцатый блок – «Справедливая стоимость акции» (JUST PRICE).

Если компания имеет акции, находящиеся у нее на балансе, то эти акции следует вычесть из общего количества акций. Данные об акциях на балансе можно взять из финансовой отчетности компании.

Итак, разделив рассчитанное значение DCF на количество обыкновенных акций у акционеров, получаем «cправедливую» стоимость акции в абсолютных единицах. Обычно это доллары.

Все эти расчеты можно реализовать в MS Excel.

По аналогии с приведенной схемой-алгоритмом (моделью) можно построить модель DCF для любой компании из любой отрасли: машиностроения, металлургической, телекоммуникационной, энергетической и др. Главное – достать данные.

Вышеприведенная модель DCF может немного отличаться от других подобных моделей, но это не снижает ее практической ценности.

Метод DCF подходит для расчета справедливой цены акций высоколиквидных и «прозрачных» компаний, т. е. для нескольких десятков российских акций. Для расчета справедливой цены акций других российских компаний, малоликвидных и непрозрачных обычно применяются упрощенные модели DCF или рыночные методики.

Слабость доходного подхода заключается в том, что из-за большого количества прогнозируемых параметров вероятность ошибки сильно возрастает. Поэтому не стоит слепо доверять справедливым ценам, которые публикуют инвестиционные компании.

На практике обычно сочетают доходный и рыночный подходы.

Как видите рассчитать справедливую стоимость акции – непростая задача. Расчетом справедливой стоимости акций занимаются профессиональные фундаментальные аналитики. Такие расчеты требуют времени, специальных знаний и умения работать с информацией. Проводить его самостоятельно для личных целей не имеет смысла, если, конечно, вы не хотите в дальнейшем стать фундаментальным аналитиком.

Справедливую стоимость акций российских компаний или, как ее еще называют, целевую цену финансовые организации публикуют в специальных аналитических исследованиях и обзорах. Например, справедливая цена акций «ЛУКОЙЛ», которую рассчитала и опубликовала компания «Тройка Диалог» 22 декабря 2004 года, составляет 36,54 долл. США. Компании, которые рассчитывают справедливую или целевую стоимость акции делают предположение, что в течение года стоимость акции достигнет этой справедливой цены.

Данные о справедливых, целевых ценах можно найти в газетах, журналах, Интернете. Лучший источник информации на эту тему - раздел «Прогнозы цен» на сайте quote.ru.

Из книги "Как заработать на рынке акций", 2007 г.

Copyright © 2007 Вадим Зверьков - при публикации ссылка обязательна

Наш телеграм канал (комьюнити)