Основы трейдинга, часть 3

Основные компоненты торговой системы

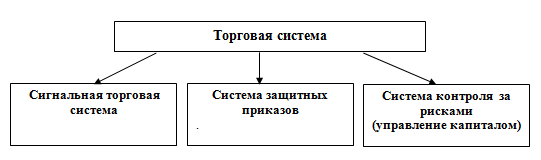

Стандартная спекулятивная торговая система должна состоять из 3-х основных компонентов (см. Рис. 37):

- Сигнальная торговая система, состоящая из правила входа в сделку и выхода из сделки;

- Система защитных приказов, контролирующая прибыли и убытки в каждой сделки;

- Система контроля за рисками (управление капиталом).

Рис. 37 Составляющие спекулятивной торговой системы

Рассмотрим все компоненты торговой системы более подробно.

1. Сигнальная торговая система

Сигнальная торговая система (далее – СТС) является инструментом, который указывает, когда нужно открывать или закрывать позицию. СТС обычно строится на техническом анализе, а также на других подходах и знаниях. В СТС можно использовать все то, что может помочь определять направление движения курсовой стоимости акций. Например, различные технические индикаторы, «свечные модели», новости, идеи, статистические данные и другие факторы. Например, торговые алгоритмы, положенные в основу аналитической программы PIAdviser, строятся на свечных моделях, уровнях сопротивлениям и поддержки, изменения волатильности акции и рынка.

Кроме простых торговых сигналов на открытие и закрытие позиции хорошая торговая система обычно имеет такие торговые сигналы, как «Восстановление» (Restoration) и «Переворачивание» (Reverse).

Например, я активно использую в торговле сигнал «Восстановление», который помогает мне оставаться в превалирующем тренде при срабатывании «стопов».

СТС отвечает на один из главных вопросов в трейдинге – когда открывать и когда закрывать позицию.

Основные подходы и принципы при открытии позиции

Для открытия позиции применяются три основные подхода.

Открытие простое (Open)

Используется для открытия длинной и короткой позиции, когда покупка или продажа акций осуществляется по цене, не зависящей от цены предыдущих покупок или продаж данной акции. Для реализации этого подхода могут применяться прямые заявки или стоп-заявки.

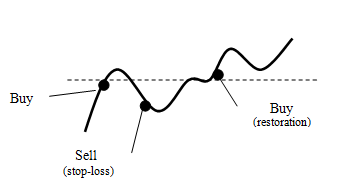

Открытие-восстановление (open restoration)

Применяется для открытия длинной и короткой позиции, когда покупка или продажа акций осуществляется по цене, зависящей от цены предыдущих покупок или продаж данной акции. Используется для открытия или восстановления длинной и короткой позиции в том же направлении, в котором была открыта предыдущая позиция. Данный подход применяется для того, чтобы не пропустить превалирующее ценовое движение, даже если предыдущая позиция была закрыта в убыток. На практике восстанавливать длинную позицию (open restoration) можно на разных ценовых уровнях: чуть выше уровня предыдущего открытия (покупки) и на уровне, чуть выше уровня предыдущего закрытия (продажи). Наиболее лучший способ – это открытие позиции чуть выше цены открытия предыдущей длинной позиции. Восстанавливать короткую позицию следует чуть ниже цены открытия предыдущей короткой позиции.

Например, вы купили акции «Сбербанк» по цене 11 050 руб. и ожидали, что они поднимутся в цене. Но цена снизилась, и вы продали их по «стоп-лоссу» по цене 10 829 руб. Несмотря на это, ваши ожидания не изменились, вы по-прежнему ожидаете, что акции поднимутся в цене. Акции начинают расти в цене, и когда их стоимость поднимается на 0,5% выше цены предыдущей покупки, т.е. цены 11 105 руб. [11 050+0,5%] - вы снова покупаете их (Рис. 38).

Рис. 38 Восстановление длинной позиции (open restoration)

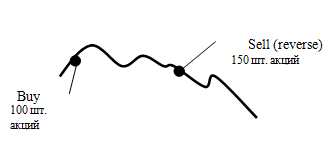

Открытие-переворачивание (open reverse)

Применяется для открытия длинной или короткой позиции, в случае, если рынок идет против вас. При этом подходе происходит одновременное закрытие уже открытой позиции и открытие новой позиции в противоположную сторону. Например, у вас открыта длинная на 100 акций «ЛУКойл». Акции снижаются в цене, и вы предполагаете, что они продолжат снижаться. Тогда вы совершаете продажу 150 акций и таким образом закрываете длинную позицию и открываете короткую позицию на 50 акций «ЛУКойл». (Рис. 39)

Рис. 39 Открытие-переворачивание длинной позиции (open reverse)

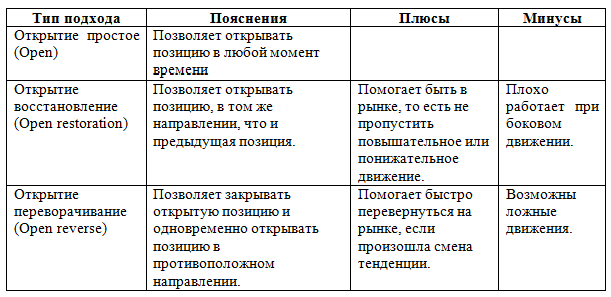

В Таблице 16 перечислены плюсы и минусы основных подходов, используемых при открытии позиции.

Таблица 16

В зависимости от типа ценового движения наиболее разумными являются следующие общие принципы при открытии длинных позиций:

- Покупайте при повышательном движении и воздержитесь от сделки без покрытия, т. е. от коротких операций.

- Покупайте у нижнего уровня поддержки при боковом движении.

- Воздержитесь от сделки, если не можете определить текущий тип ценового движения и не имеете четких ожиданий по рынку.

2. Система защитных приказов

В данном случае под системой защитных приказов или заявок (далее – СЗП) понимается как набор специальных защитных приказов, предназначена для управления прибылями и убытками, так и сам механизм реализации защитных приказов в программах Интернет-торговли.

Система защитных приказов позволяет:

- вовремя закрывать позицию и таким образом: защищать капитал от прямых, неприемлемых для трейдера убытков;

- защищать капитал от косвенных убытков, связанных с «испарением» прибыли;

- фиксировать или получать прибыль;

Для реализации системы защитных приказов используются прямые заявки и стоп-заявки.

Напомню, что прямые заявки вводятся непосредственно в «очередь заявок». Они могут применяться как для открытия, так и для закрытия позиции и бывают рыночными и лимитированными.

Рыночная заявка – заявка, которая будет исполнена на бирже сразу по ее поступлении в «очередь заявок» (по ценам, которые сложатся на бирже к тому моменту времени). При вводе рыночной заявки в ней (в отличие от лимитированной) не указывается никакой конкретной цены на покупку или на продажу.

Так как рыночная заявка не имеет конкретной цены, то после оформления и ввода рыночной заявки на покупку, она будет реализована по цене, равной или большей «лучшей цены на продажу», в «очереди заявок». Введенная рыночная заявка на продажу будет исполнена по цене, равной или меньшей «лучшей цены на покупку», фигурирующей в «очереди заявок».

Лимитированная заявка – это заявка, которая исполняется на бирже по указанной в ней цене или по более выгодной цене (в момент, когда на бирже складываются соответствующие для этого условия). При вводе лимитированной заявки в ней указывается конкретная цена на покупку или на продажу.

Цена исполнения лимитированной заявки на покупку может быть ниже, но выше – никогда. Например, если ввести заявку на покупку акций по цене 100 руб., то она удовлетворится только в том случае, если акции на бирже будут стоить 100 руб. и менее.

Лимитированная заявка на продажу реализуется на бирже не ниже указанной в ней цены. Например, если ввести заявку на продажу акций по цене 110 руб., то заявка реализуется только тогда, когда акции на бирже будут стоить 110 руб. и более.

В программах Интернет-торговли Quik и NetInvestor при вводе заявки можно выбрать ее тип (рыночная или лимитированная).

Для закрытия позиции я рекомендую пользоваться лимитированными заявками.

Кроме прямых заявок для закрытия позиции наиболее часто используются стоп-заявки.

Напомню, что система стоп-заявок, реализованная в программах для Интернет-торговли (Quik и NetInvestor и др.), хранит введенные стоп-заявки в специальном «кармане», из которого они, при выполнении указанных в стоп-заявке условий, попадают в «очередь заявок». Для закрытия позиции также применяются рыночные и лимитированные стоп-заявки.к типа «стоп-лосс», «тэйк-профит», «скользящий стоп».

Заявка типа «стоп-лосс» может использоваться и для открытия позиции, но об этом в следующей статье.

Из книги "Как заработать на рынке акций", 2007 г.

Copyright © 2007 Вадим Зверьков - при публикации ссылка обязательна.

Видео учебник по техническому анализу (ТА) читать и смотреть

Наш телеграм канал (комьюнити)