Основы трейдинга, часть 10, два главных способа получения дохода

Соотношение прибыльных/убыточных сделок

Если у вас есть реестр или журнал сделок, то вы всегда можете определить соотношение своих прибыльных и убыточных сделок.

Например, если вы совершили 30 сделок и 18 сделок из них оказались прибыльными, то их доля в этом случае равна 60% [18/30]. Соответственно доля проигрышных сделок равна 40%. Таким образом, соотношение прибыльных/убыточных сделок равно 60/40 или 1,5.

Чем выше соотношение ваших прибыльных/убыточных сделок, тем лучше ваши способности к прогнозу, тем выше ваши шансы на получение прибыли при трейдинге.

Соотношение прибыль/риск

Нередко в литературе по трейдингу или на тематических сайтах в Интернете встречается следующее выражение: «Чтобы получать прибыль на рынке, не обязательно точно знать куда пойдет рынок». Звучит необычно, но попробуем в этом разобраться.

Одно из главных («золотых») правил в трейдинге гласит, что надо фиксировать убытки на низком уровне и позволять прибыли расти. Например, если ваши потери («стоп-лосс») могут составить 1%–3% от суммы сделки, тогда ваши цели («тэйк-профиты») должны быть в несколько раз больше, например от 3% до 20%.

Для бокового ценового движения, у которого движение в одну сторону ограничено уровнями сопротивления и поддержки, при размере потерь от 1% до 3% цель по прибыли может быть от 3% до 6%. Если разделить цель («тэйк-профит») при боковом движении на «стоп-лосс» [3%/(–3%)] и [6%/(–1%)], то получим значения от одного до шести. Это означает, что одна прибыльная сделка может «покрыть» убытки от 1 до 6-ти убыточных сделок подряд. Безусловно, это сравнение справедливо, если период торговли будет достаточно продолжительным.

Для повышательного или понижательного ценового движения, для которых направленное движение в одну сторону может быть достаточно продолжительным, при размере потерь от 1% до 3% цель по прибыли может составлять от 6% до 20% и более. При повышательном и понижательном движениях одна прибыльная сделка может окупить от 2 до 20 убыточных сделок подряд [6%/–3%] и [20%/1%].

Таким образом, чем больше разница между «стоп-лоссом» и «тэйк-профитом» или целью, тем больше существует потенциальная возможность ошибаться при открытии позиции, так как прибыльные сделки потенциально возместят все возможные убытки. В этом и заключается один из механизмов трейдинга, и отсюда это выражение: «чтобы получать прибыль на рынке, не обязательно точно знать, куда пойдет рынок». Я бы перефразировал его так: «чтобы получать прибыль на рынке не обязательно часто “распознавать” направление движения рынка».

Перед открытием длинной позиции (long) необходимо определить, при каких условиях позиция будет закрыта.

Рассмотрим это на примерах.

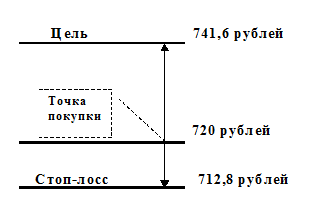

Длинная позиция

Например, вы купили акции «ЛУКОЙЛ» по цене 720 руб., ожидая, что они вырастут в цене. При этом вы не хотите потерять более 1% от вложенной суммы, поэтому устанавливаете «стоп-лосс» равный 712,8 руб. [720 – 1%] и выставляете его в виде стоп-заявки на бирже. Если цена на бирже начнет падать и дойдет до вышеобозначенного уровня, то ваша стоп-заявка исполнится по цене 712,8 руб. (см. Рис. 44). В этом случае ваши убытки будут равны 7,2 руб. [720–712,8] - это и является вашим риском в данной сделки.

Кроме «стоп-лосса», вы определяете торговую цель, или цену, при которой вы закроете позицию в случае благоприятного для вас движения вверх. Допустим, что прибыль в 3% вас устраивает, тогда ваша цель будет равна 741,6 руб. [720 + 3%]. Цель устанавливается сверху от цены покупки (см. рисунок 30). Цель тоже выставляется в виде заявки на бирже. Если цена на бирже поднимется до уровня 741,6 руб. и выше, то ваша прибыль будет равна разнице между ценой покупки и целью.

Итак, ваша прибыль 3%, а ваш риск – 1%. Соотношение прибыль/риск 3:1. При таком соотношении вы можете совершить три убыточных сделки подряд и одну прибыльную сделку и при этом «останетесь при своих».

При соотношении прибыль/риск 10:1, вы можете иметь девять убыточных сделок подряд, но одной прибыльной сделки хватит, чтобы «погасить» все убытки и возможно получить прибыль. Я надеюсь, что, по крайней мере, один раз из девяти вы сможете «попасть» в нужное ценовое движение.

Рис. 44 Длинная позиция с защитными приказами (стоп-лоссом и тэйк-профитом)

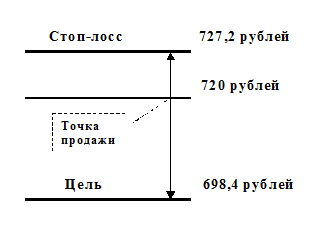

Короткая позиция

При открытии короткой позиции (short), «стоп-лосс» и «тэйк-профит», или цель, меняются местами (см. Рис. 45). В этом случае с помощью «стоп-лосса» вы ограничиваете движение цены вверх 1% [720+1%=742,2 руб.]), а цель выставляете ниже цены продажи на 3% [720–3%=698,4 руб.] Соотношение прибыль/риск те же 3:1. Главный механизм трейдинга работает точно так же. Вы можете совершить три убыточных шортовых сделки подряд и одну прибыльную сделку, и при этом будете «при своих».

Для шортовой позиции ваша прибыль – это разница между ценой продажи и целью, а ваш риск или убыток – это разница между ценой продажи и «стоп-лоссом».

Рис. 45 Короткая позиция с защитными приказами (стоп-лоссом и тэйк-профитом)

Приведенные выше образцы являются лишь примерами. При реальной торговле соотношение риска и прибыли может быть другим. Важно понять главное правило трейдинга: фиксируй убытки на низком уровне и позволяй прибыли расти.

Оказаться в нужном для вас движении (растущем или падающем) с первого входа – большое искусство. У многих людей этого сделать не получается. Используя данный механизм вы можете зарабатывать деньги не обладая аналитическими способностями к прогнозированию цены. В этом случае не требуется точно предсказывать движение цены, достаточно выдерживать соотношение прибыль/риск, т.е. рассчитывать ценовые уровни и вовремя покупать и продавать по нужным ценам.

Например, если даже ошибаться в 50 (0,5) случаях из 100 (1), но при этом выдерживать соотношение прибыль/риск = 2:1, то итоговая прибыль будет равна 0,5% [0,5•2–0,5•1]. Ошибаясь даже в 80 (0,8) случаях из 100, при соотношении прибыль/риск = 5:1, можно получить 0,2% прибыли [0,2•5–0,8•1]. Получается, что можно не зарабатывая на каждой сделке – в итоге получить прибыль. Главное, действовать в соответствии с главным правилом трейдинга.

Этот механизм, в принципе, позволяет даже открывать позицию произвольно (без системы) и все равно получать прибыль, если сразу же выходить из сделки в случае ошибки.

Другой стороной механизма прибыль/риск является соотношение прибыльных и убыточных сделок.

Формула получения дохода (Профит-фактор)

Первый способ, позволяющий получать доход при трейдинге, - соотношение прибыль/риск, по сути, представляет собой обычную дисциплину. В соответствии с ним, если всегда фиксировать убытки на низком уровне и позволять прибыли расти, то успех в трейдинге обеспечен.

Второй способ, дающий возможность зарабатывать при торговле, - соотношение прибыльных/убыточных сделок, требует от трейдера умения делать прогнозы относительно направления движения стоимости акций. Этот способ, в противоположность первому, является творческим и требует от трейдера, аналитических и прогностических способностей. Если трейдер часто правильно определяет направление движение стоимости акций (вверх или вниз), то в итоге он всегда будет в выигрыше.

Значительное увеличение прибыли над риском, используемое в механизме прибыль/риск, позволяет получать прибыль даже в случае частых ошибок при открытии позиции. Если же соотношение прибыль/риск примерно равно, то повысить шансы получения прибыли можно только за счет увеличения правильно открываемых позиций по сравнению с ошибочно открываемыми позициями.

Например, если соотношение прибыль/риск равны (прибыль и риск равны по 2%), то при этом соотношение прибыльных/убыточных сделок соответствует 60/40, то ожидаемая прибыль может составить 0,4% [0,6•2–0,4•2]. Если при тех же условиях соотношение прибыльных/убыточных сделок будет равно 80/20, то ожидаемая прибыль будет равна 1,2% [0,8•2–0,2•2].

Итак, гарантированно получить прибыли при торговле можно лишь двумя способами:

- Выдерживать соотношение прибыль/риск;

- Правильно определять направления движения цены.

Чтобы добиться первого, достаточно простой дисциплины. Чтобы научиться второму - тредуются тренировки. Если уметь делать и первое и второе, то шансы получать высокий доход при трейдинге увеличиваются.

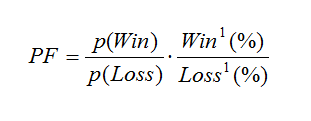

Мы подошли к главной формуле профит-фактора (PF), определяющей шансы получения дохода в трейдинге на основе прошлых сделок. Эта формула описывает связь между рассмотренными выше двумя способами получения дохода.

Где:

PF – профит-фактор;Подпись к изображению

p(Win) – частота или вероятность прибыльных сделок;

p(Loss) – частота или вероятность убыточных сделок;

(%) – средняя величина убыточной сделки в процентах;

(%) – средняя величина прибыльной сделки в процентах.

Первая часть формулы p(Win)/p(Loss) показывает соотношение между частотой правильных и неправильных прогнозов. Вторая часть формулы Win’/Loss' демонстрирует дисциплину, способность выдерживать соотношение прибыль/риск.

Значительное увеличение соотношение прибыль/риск, позволяет получать прибыль даже в случае частых ошибок при прогнозах. Если же соотношение прибыль/риск примерно равно, то повысить шансы получения прибыли можно только за счет увеличения количества правильных прогнозов над ошибочными.

Профит-фактор равный единице является точкой равновесия, то есть шансы получения прибыли или убытка при покупке одинаковы (50х50). Профит-фактор равный 1,5 означает, что шансы получить прибыль на 50% выше по сравнению с шансами получить убыток. Чем выше полутора значение профит-фактора, тем больше надежность или выше шансы получения прибыли.

Теперь вы знаете, как оценивать торговлю и рассчитывать шансы получения дохода в будущем.

Из книги "Как заработать на рынке акций", 2007 г.

Copyright © 2007 Вадим Зверьков - при публикации ссылка обязательна,

Видео учебник по техническому анализу (ТА) читать и смотреть

Наш телеграм канал (комьюнити)