Арбитраж (часть 1 - классический)

Итак, сегодня мы поговорим о такой методике торговли, как классический арбитраж, которая с большим успехом применяется на российском рынке ценных бумаг.

Тем трейдерам, которые торгуют классический арбитраж (часто их называют просто «арбитражеры») неважно, куда пойдет рынок.

Рынок идет вверх или вниз, были гэпы (гэп - разница между ценой закрытия предыдущего таймфрейма и ценой открытия следующего) или не было, был флэт или рынок отрабатывал новости с бешеной скоростью – арбитражеры точно знают, что при любых условиях рынка, по итогам месяца (квартала) они ГАРАНТИРОВАННО получат прибыль. Единственный открытый вопрос в такой ситуации – размер этой самой прибыли.

Те, кто действительно научились торговать арбитраж, в состоянии оперировать ВЕСЬМА ЗНАЧИТЕЛЬНЫМИ СУММАМИ. При этом, сумма, которая находится в управлении, никоим образом не влияет на эффективность совершаемых операций, в отличие от высокочастотной торговли. У среднестатистического трейдера (не беря во внимание монстров вроде Абрамовича, Баффета и других) весьма ничтожные шансы выйти на те объемы торговли, при которых эффективность арбитража тормозится отсутствием ликвидности.

В чем же суть арбитражных сделок? Торговля идет на двух взаимосвязанных рынках, где торгуется один и тот же актив, но по разной цене. Что касаемо арбитража на российском рынке, то тут идет торговля на двух различных площадках:

- срочный рынок (биржа РТС) – торгуются фьючерсы на акции;

- спот-рынок (биржа ММВБ) – торгуются сами акции.

Если логически подумать, то в двух разных местах торгуются совершенно одинаковые акции. Когда на одном из рынков наблюдается необоснованный рост цены на акцию, то арбитражер фиксирует такой рост короткой позицией и тут же покупает эту же акцию на другом рынке, где цена ниже.

По сути, вся премудрость арбитражных сделок сводится к старой, как сама торговля, истине «ПОКУПАЙ ДЕШЕВЛЕ, А ПРОДАВАЙ ДОРОЖЕ».

Если не вдаваться в подробности, то внешне все кажется похожей на обычную спекулятивную торговлю. Ведь любой спекулянт, будь он скальпер или долгосрочник, хочет купить дешевле и продать дороже. Однако, момент покупки и момент продажи актива у спекулянтов не совпадают (рис. 1).

Рис. 1. Возможная очень хорошая продажа ФЬЮЧЕРСА ГАЗПРОМА (GZU2) по часовому графику в терминале QUIK.

Все время удержания актива спекулянты несут риск, что не смогут продать купленный актив дороже или купить дешевле, чем продали, а, значит, придется продавать дешевле или покупать дороже. То есть спекулянты понесут убытки.

Арбитражеры же имеют желание обходиться вообще без риска. Они хотят покупать дешевле и продавать дороже с минимальным временным интервалом (в идеале – одновременно). И, как бы странно это ни казалось, это возможно.

Итак, «КЛАССИЧЕСКИЙ АРБИТРАЖ» – это одновременное открытие противоположных позиций на эквивалентное количество активов на ФОРТС (срочном рынке) и ММВБ (рынке СПОТ).

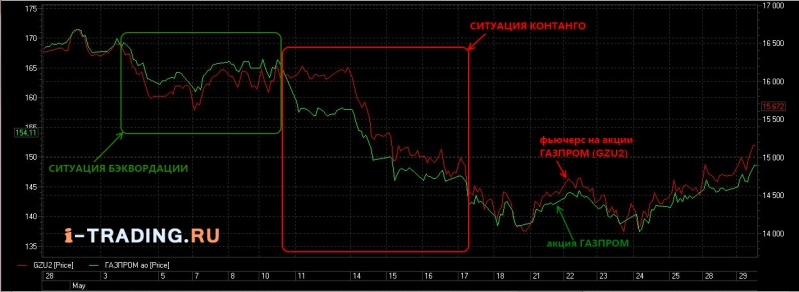

На рынке всего два положения цены фьючерса относительно цены на акцию (рис. 2):

- ситуация контанго – ситуация, при которой цена фьючерса выше цены акции на спотовом рынке;

- ситуации бэквордации (часто просто бэквордация, или депорт) – ситуация, при которой цена на фьючерс ниже цены акции.

Рис. 2. Ситуация контанго (в красном прямоугольнике) и ситуация бэквордации (в зеленом прямоугольнике) на примере совмещенных графиков АКЦИИ ГАЗПРОМА (зеленая линия) и ФЬЮЧЕРСА ГАЗПРОМА (GZU2) (красная линия) по часовому графику в терминале QUIK.

Большую часть времени рынок находится в ситуации контанго. Почему так – это вопрос для теоретиков. Мы же посмотрим, как на этом можно сделать немного денег (рис. 3.).

Рис. 3. Возможные моменты создания арбитражных позиций (зеленые прямоугольники) и возможные моменты выхода из позиций (красные прямоугольники) на примере совмещенных графиков АКЦИИ ГАЗПРОМА (зеленая линия) и ФЬЮЧЕРСА ГАЗПРОМА (GZU2) (красная линия) по часовому графику в терминале QUIK.

Если нам известно, что в день экспирации ((от англ. expiration — конец, окончание, истечение срока) — это процесс завершения обращения срочных контрактов (фьючерсов и опционов) на бирже) цена будет одинаковой и на ММВБ, и на ФОРТС, то в ситуации контанго очень логично будет продать фьючерс и встать в лонг по акции. Такаю операцию называют «продажа спреда». Такую операцию можно еще назвать «покупкой синтетической облигации», поскольку, как и в случае с облигацией, мы вкладываемся в операцию и точно также заранее можем просчитать гарантированный доход от этих двух сделок, при условии, что мы продержим их до дня экспирации.

Абсолютная величина дохода (АВД) рассчитывается следующим образом:

АВД=ЦФ-ЦБА+ДА

Где:

АВД – абсолютная величина дохода;

ЦФ – цена фьючерса;

ЦБА – цена базового актива;

ДА – величина дивидендов по акциям (при условии, что дата отсечки реестра (дата, на которую фиксируется состав акционеров) будет раньше даты экспирации).

Гентабельность продажи спреда или относительную доходность вложений (ОДВ) можно рассчитать по следующей формуле:

ОДВ= АВД/СВ*100%

Где:

ОДВ – относительная доходность вложений;

АВД – абсолютная величина дохода;

СВ – сумма вложений - сумма замороженных средств на счете брокера до момента экспирации.

Следующий важный показатель прибыльности арбитража – доходность синтетической облигации (ДСО), которая выражается в годовых процентах, а находится следующим образом:

ДСО=ОВД/КДЭ*365

где:

ДСО – доходность синтетической облигации;

ОДВ – относительная доходность вложений;

КДЭ –количество дней , которое мы держали позиции – от момента формирования данной синтетической облигации и до ее экспирации;

Арбитраж до сих пор еще интересен, но, увы, в наш век повального ускорения рынков и использования торговых роботов, возможности классического арбитража очень скоро могут быть исчерпаны.

Видео учебник по техническому анализу (ТА) читать и смотреть

Наш телеграм канал (комьюнити)