Акции, акционеры и интрига фондового рынка

Из книги "Как заработать на рынке акций", 2007 г.

Акция и её характеристики

Акция – относительно новое слово для сегодняшней России. В советские годы акционерные общества отсутствовали, хотя еще в дореволюционной России насчитывалось более 100 открытых акционерных обществ, акции которых торговались на Санкт-Петербургской бирже (на Васильевском острове).

В десятку самых крупнейших компаний мира входят: Citigroup, General Electric, American lntl Group, ExxonMobil, British Petroleum, Bank of America, HSBC Group, Toyota Motor, Fannie Mae, Wal-Mart Stores.

Такие данные опубликовало Российское информационное агентство РосБизнесКонсалтинг (РБК) 09.04.2004 года со ссылкой на журнал Forbes, который составил рейтинг 2000 крупнейших мировых компаний по четырем показателям: выручка, чистая прибыль, активы (по отчетности за последние 12 месяцев) и рыночная капитализация компаний. Акции открытых акционерных обществ обычно свободно обращаются или торгуются на биржах. Любой желающий, при наличии денежных средств, может стать акционером компании, купив их на бирже.

Акция имеет следующие основные характеристики: тип, номинал и курсовая стоимость.

Сначала о курсовой стоимости.

Курсовая стоимость акции (курс) – цена сделки, совершенная на бирже с конкретными акциями на конкретный момент времени. Ее еще называют рыночной ценой акции. Курсовая стоимость акции может изменяться каждую минуту, каждый день, каждый месяц и год.

С курсовой стоимостью связано такое важное понятие на рынке акций, как капитализация.

Капитализация – рыночная стоимость акционерной компании, определяемая как количество ее обыкновенных акций, умноженное на их курсовую стоимость.

Следующая характеристика акций – ее тип. По типам акции делятся на обыкновенные и привилегированные.

Типы акционеров и их права

Акционеры или владельцы обыкновенных акций обладают большими правами, чем владельцы привилегированных акций.

Напомню, что обыкновенная акция открытого акционерного общества – это ценная бумага, дающая ее владельцу целый ряд прав. Вот основные права, которые имеет владелец обыкновенных акций российских открытых акционерных обществ (источник: Закон Российской Федерации «Об акционерных обществах»):

- право на получение доли от чистой прибыли компании;

- право принимать участие в общем собрании акционеров и голосовать;

- право на получение доли имущества компании;

- право ознакомиться со списком всех акционеров при наличии более 1% голосующих акций;

- право выдвижения кандидатов в Совет директоров и ревизионную комиссию при наличии более 2% голосующих акций;

- право требования созыва внеочередного собрания акционеров и требования проверки финансово-хозяйственной деятельности общества при наличии более 10% голосующих акций;

- право блокирования решения общего собрания акционеров по некоторым вопросам, а также доступ к бухгалтерским и другим документам при наличии 25% + 1 голосующих акций;

- право участвовать в собрании Совета директоров и голосовать по всем вопросам в случае получения места в Совете директоров;

- право принимать решение о закрытом размещении новой эмиссии акций при наличии 75% голосующих акций;

- право полного контроля над акционерным обществом, принятие решений об изменении устава, реорганизации и ликвидации общества при наличии 75% + 1 голосующих акций;

- право на получение части имущества общества в случае его ликвидации, но после удовлетворения требований всех остальных кредиторов;

Итак, основной смысл акции в том, что, владея ею вы владеете долей имущества данной компании и имеете в связи с этим определенные имущественные и денежные права.

Например, если вы имеете в собственности 1% обыкновенных акций компании, то теоретически вы владеете 1% имущества компании.

На самом деле владение акцией дает лишь потенциальное право владения имуществом компании. Чем большим количеством акций вы владеете, тем больше потенциальных прав вы имеете.

Качественное изменение прав акционера может наступить уже при владении 2% голосующих акций. В этом случае теоретически можно войти в Совет директоров – орган, который управляет всей компанией. Однако, на практике для этого обычно требуется 10% голосующих акций. Вхождение в Совет директоров дает право принимать участие и голосовать на Совете директоров, но не дает право доступа к бухгалтерским документам компании. Для этого нужно иметь более 25% голосующих акций.

Чтобы провести решения в Совете директоров или на собрании акционеров, требуется иметь более 50% голосующих акций компании.

Владение же более 75% голосующих акций дает возможность полностью управлять компанией, а это практически то же самое, что и владеть ею.

На практике для контроля компании бывает достаточно иметь и гораздо меньший пакет акций.

Самое главное право, которое имеют владельцы обыкновенных акций (при владении достаточно большим числом акций), – это право войти в Совет директоров общества, что дает несравнимые экономические преимущества перед остальными акционерами. Именно данное право обуславливает инвестиционную привлекательность обыкновенных акций.

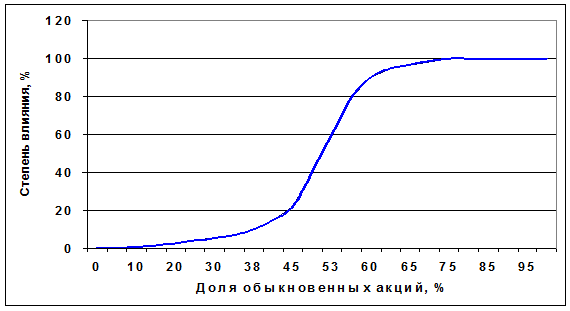

По Закону Российской Федерации «Об акционерных обществах» Совет директоров может состоять не менее чем из пяти человек, причем количество членов Совета директоров обязательно должно быть нечетным (5, 7, 9, 11 человек и т. д.). Рис. 5 показывает степень влияния акционера на деятельность акционерного общества в зависимости от количества принадлежащих ему голосующих (обыкновенных) акций.

Рис. 5. Степень влияния акционера на деятельность акционерного общества в зависимости от количества принадлежащих ему голосующих (обыкновенных) акций.

Из этого следует вывод, что если акционер хочет иметь больше контроля над компанией, ему следует иметь больше акций. А чтобы это осуществить он будет вынужден купить акции у других акционеров. Это одна из причин, почему курсовая стоимость акции может вырасти. Таким примером является резкий рост курсовой стоимости акций «Мосэнерго», которые в сентябре 2004 года за несколько дней поднялись в цене с 3,5 до 10 руб. Скорее всего, это произошло из-за того, что за контроль над компанией боролись сразу несколько стратегических инвесторов.

Владельцы же привилегированных акций имеют право голоса только по вопросам, связанным с реорганизацией или ликвидацией данного общества, а также по предложениям, принятие которых может ущемить их права. Если компания по уставу обязана выплачивать 10% от чистой прибыли в виде дивидендов владельцам привилегированных акций, но объявляет по этим акциям дивиденды менее 10% или вовсе отказывается их выплачивать, то по Закону Российской Федерации «Об акционерных обществах», владельцы привилегированных акций наделяются всеми правами, которыми обладают владельцы обыкновенных акций. Эти права сохраняются за ними до момента, пока компания не объявит о выплате дивидендов по привилегированным акциям в полном объеме.

Самое главное право привилегированных акций – это преимущественное право на получение дивидендов и части имущества в случае ликвидации общества.

Если размер дивидендов на привилегированные акции зафиксирован в уставе общества, и оно регулярно их выплачивает, то привилегированные акции данного общества будут пользоваться устойчивым спросом среди инвесторов.

В уставе некоторых российских акционерных обществ есть положение о выплате владельцам привилегированных акций 10% от чистой прибыли компании. К таким компаниям относятся следующие акционерные общества:

- «ЕЭС России»;

- «ВолгаТелеком»;

- «Газ»;

- «Дальэнерго»;

- «Заволжский моторный завод»;

- «Колэнерго»;

- «Ленэнерго»;

- «МГТС»;

- «Нижнекамскнефтехим»;

- «Нижновэнерго»;

- «Новосибирскэнерго»;

- «Пермэнерго»;

- «Пурнефтегаз»;

- «Ростелеком»;

- «Сахалинморнефтегаз»;

- «Сибирьтелеком»;

- «Северо-Западный Телеком»;

- «Сургутнефтегаз»;

- «Тверьэнерго»;

- «УАЗ»;

- «Уралсвязьинформ»;

- «Хабаровскэнерго»;

- «ЦентрТелеком»;

- «Челябэнерго»;

- «ЮгТелеком»;

Итак, акция потенциально дает право акционеру претендовать на долю от доходов и от стоимости активов компании, поэтому акцию часто называют долевой ценной бумагой.

В принципе потерять все деньги, вложенные в акции, практически невозможно. Хотя изредка такие случаи происходят, когда та или иная компания становится банкротом. Но даже в этом случае владельцы акций имеют право на получение доли имущества этой компании. В российской практике такие случаи крайне редки, примером могут служить акции ОАО «Красноярский шинный завод», акции которого торговались в торговой системе RTS_board, но потом, в связи с банкротством, были исключены из нее.

Акционеры или владельцы акций делятся на мажоритарных и миноритарных акционеров.

Мажоритарные акционеры – крупные акционеры, которые, как правило, входят в состав Совета директоров компании. Они или их доверенные лица могут участвовать в управлении компанией, имеют доступ ко всей внутренней информации о компании, их голос является весомым при принятии решений Советом директоров и собранием акционеров.

Миноритарные акционеры – это мелкие акционеры; они не входят в Совет директоров компании, от их голоса практически не зависит принятие решений собрания акционеров. Миноритарные акционеры вкладывают денежные средства в акции в расчете на рост их курсовой стоимости и получение дивидендов.

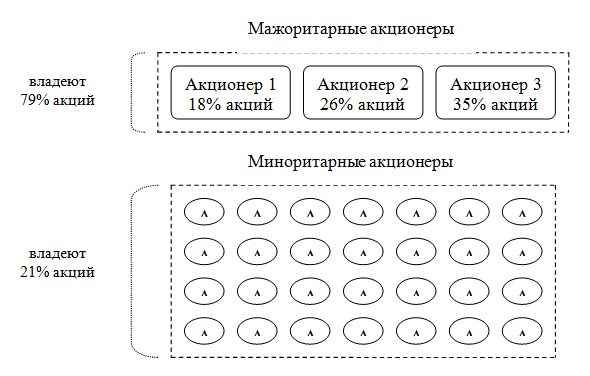

Тут мы подошли к одной из главных интриг фондового рынка, из-за которой стоит покупать акции. Например, мажоритарные акционеры владеют 79% голосующих акций, что дает им право полностью контролировать и управлять компанией, со всеми вытекающими из этого материальными и моральными выгодами. На руках у миноритарных акционеров остается 21% голосующих акций, которые не дают им право управлять компанией (рис. 6). Но, если кто-то из мажоритарных акционеров захочет иметь большее влияние на компанию, то он будет вынужден приобрести дополнительные голосующие акции либо у своих партнеров по бизнесу, (Акционеров 1, 2, 3) либо у миноритарных акционеров.

Рис.6 Примерная структура акционеров в акционерной компании

Из-за того, что мажоритарные акционеры начинают скупать акции, находящиеся на руках у миноритарных акционеров, может происходить резкий рост курсовой стоимости акций. На российском рынке это случается не часто, в среднем, 1-2 раза в год. В качестве примера можно привести 2004 год, когда акции Мосэнерго за две недели подорожали с 3-х до 10 рублей. По неофициальной информации за увеличение контроля над компанией «сражались» два мажоритарных акционера: компания РАО ЕЭС России и структуры близкие к мэру Москвы Юрию Лужкову. Рано или поздно скупка акций у миноритарных акционеров может произойти в любой компании, акции которой торгуются на бирже.

Copyright © 2007 Вадим Зверьков - при публикации ссылка обязательна.

Наш телеграм канал (комьюнити)